|

|

Денежно-кредитная система

Денежная система — форма организации денежного обращения в каждой стране. К важнейшим компонентам денежной системы относятся:

1. Национальная денежная единица, в которой выражаются цены товаров и услуг.

2. Система кредитных и бумажных денег, разменных монет, являющихся законными платежными средствами в наличном обороте.

3. Система эмиссии денег, т.е. законодательно закрепленный порядок выпуска денег в обращение.

4. Государственные органы, ведающие вопросами регулирования денежного обращения.

Выделяют два основных типа систем денежного обращения:

1. Система обращения металлических денег, когда в обращении находятся полноценные золотые или серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл.

2. Система обращения кредитных и бумажных денег, которые не могут быть обменены на золото, а само золото вытеснено из обращения.

Система обращения металлических денег делится на биметаллизм и монометаллизм. Биметаллизм базируется на использовании в качестве денег двух металлов - золота и серебра. При монометаллизме в качестве денежного материала используется лишь один металл - золото.

Известны три разновидности монометаллизма:

1. Золотомонетный стандарт, который характеризуется обращением золотых монет и свободным обменом бумажных и кредитных денег на золото.

2. Золотослитковый стандарт, который предусматривал возможность обмена знаков стоимости на золото только лишь по предъявлению суммы, соответствующей цене стандартного слитка золота.

3. Золотодевизный стандарт, когда банкноты было разрешено менять на иностранную валюту (девизы), разменную на золото.

Мировой экономический кризис 1929-33 гг. положил конец эпохе монометаллизма. Начинает формироваться система неразменных кредитных денег. Ее отличительные черты:

— господствующее положение кредитных денег;

— демонетаризация золота, т.е. уход его из обращения;

— отказ от обмена банкнот на золото и отмена их золотого содержания;

— усиление эмиссии денег в целях кредитования частного предпринимательства и государства;

— значительное расширение безналичного оборота;

— государственное регулирование денежного обращения.

Преобразования денежной системы с целью упорядочения и укрепления денежного обращения называются денежными реформами. Различают несколько видов денежных реформ в зависимости от их целей:

а) образование новой денежной системы;

б) частичное преобразование денежной системы: порядка эмиссии, наименования денежной единицы;

в) стабилизация денежного обращения.

Методы стабилизации:

1. Нулификация денег - объявление государством обесцененных бумажных денег недействительными.

2. Деноминация - укрупнение денежной единицы страны и обмен по установленному соотношению старых денежных знаков на новые.

3. Девальвация — снижение курса национальной валюты по отношению к иностранным валютам или международным счетным денежным единицам.

4. Ревальвация - повышение курса национальной валюты по отношению к иностранной.

Предложение денег. Денежная масса - это совокупность наличных и безналичных покупательских и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которыми располагают частные лица, предприятия, объединения, организации и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая в себя денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Под предложением денег понимают денежную массу в обращении, т.е. совокупность платежных средств, обращающихся в стране в данный момент.

Для характеристики денежного предложения применяются различные обобщающие показатели, или так называемые денежные агрегаты:

Ml — это наличные деньги и деньги на счетах «до востребования» в банках;

М2 — это Ml + деньги на срочных и сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых институтах;

МЗ — это М2 + крупные срочные вклады;

L — это МЗ + ценные бумаги, имеющие 18-месячный срок погашения.

Агрегат Ml называют собственно деньгами. Это самая ликвидная часть денежной массы. Все другие агрегаты называют «квазиденьгами», или «почти деньгами».

Банковский мультипликатор, или мультипликатор денежного предложения (м), позволяет оценить размеры расширения денежной массы путем создания банками новых денег: Его формула:

м = ( 1/г)х100,

где г — обязательная резервная норма в процентах, или

m = M/R,

где М — прирост депозитов;

R - прирост резервов.

Спрос на деньги вытекает из двух функций денег - быть средством обращения и средством сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли-продажи (трансакционный спрос), во втором — о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигаций и акций).

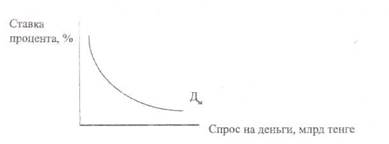

Спрос на деньги для сделок определяется общим денежным доходом общества и изменяется прямо пропорционально номинальному ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражается кривой спроса на деньги (Дм) (рис.1).

Рис. 1. Кривая спроса на деньги

Кривая общего спроса на деньги обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения акций и облигаций при каждой возможной величине процентной ставки.

Известны следующие концепции спроса на деньги:

1. Спрос на деньги и количественная теория.

Современная трактовка количественной теории основана на понятии скорости обращения денег и движении доходов. Зависимость между количеством денег и уровнем цен описывается кембриджским уравнением:

М = кРУ,

где М - номинальное количество денег;

к — пропорция между номинальным доходом и желаемыми денежными остатками;

Р — абсолютный уровень цен;

У - реальный доход.

Если считать, что к и У - это фиксированные, неизменные величины, можно сделать вывод, что изменение номинального количества денег вызывает аналогичные изменения абсолютного уровня цен.

Уравнение обмена, или уравнение Фишера, имеет следующий вид:

где V - скорость обращения денег.

Разделив обе части уравнения на У. получим формулу:

M=PY/V

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

- абсолютного уровня цен;

- уровня реального объема производства (по мере его роста повышаются и реальные доходы);

- скорости обращения денег.

2. Спрос на деньги в кейнсианской модели.

Кейнсианская теория спроса на деньги называется теорией предпочтения ликвидности. Кейнс считал, что три причины побуждают людей хранить часть их богатства в форме денег:

1) для использования денег в качестве средств платежа (транзационный мотив хранения денег);

2) спекулятивный мотив - мотив хранения денег, возникающий из желания избежать потерь капитала, вызываемых хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента;

3) для обеспечения в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности).

Денежный рынок—это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цену» денег; это сеть институтов, обеспечивающих взаимодействие спроса й предложения денег.

Равновесие на денежном рынке имеет место в точке пересечения кривых спроса и предложения.

|

Кривая предложения денег имеет форму вертикальной прямой при допущении, что центральный банк, контролирующий денежное предложение, стремится поддерживать его на фиксированном уровне независимо от изменений номинальной процентной ставки (рис. 2).

Спрос и предложение денег млрд тенге

Рис 2. Равновесие на денежном рынке

Кредит — движение денежного капитала, предоставляемого в ссуду на условиях возврата за плату в виде процента за определенный срок.

Формы кредита:

Коммерческий кредит - предоставляется предприятиями, объединениями и другими хозяйствующими субъектами друг другу в товарной форме путем отсрочки платежа.

Банковский кредит - предоставляется кредитно-финансовыми учреждениями (банками, фондами, ассоциациями) любым хозяйствующим субъектам в виде денежных ссуд.

Потребительский кредит - предоставляется частным лицам на определенный срок при покупке потребительских товаров длительного пользования.

Ипотечный кредит - предоставляется в виде долгосрочных ссуд под залог недвижимости.

Государственный кредит - представляет собой систему кредитных отношений, в которой государство выступает заемщиком, а население и частный бизнес — кредиторами денежных средств.

Международный кредит - представляет собой движение ссудного капитала в сфере международных экономических отношений. Кредиторами и заемщиками являются банки, частные фирмы, государства, международные и региональные организации.

Кредитная система представляет собой комплекс валютно-финансовых учреждений, активно используемых государством в целях регулирования развития экономики. Основные звенья современной кредитной системы:

а) центральный банк;

б) коммерческие банки;

в) специализированные кредитно-финансовые институты: пенсионные фонды, страховые компании, инвестиционные банки, ссудно-сберегательные ассоциации и т.п.

Банк - кредитно-финансовое учреждение, осуществляющее операции по привлечению и накоплению свободных денежных средств предприятий, организаций и населения и посредничеству в платежах, а также эмиссию денег, ценных бумаг, кредитование ссуд на условиях возвратности, платности и срочности. Типы банков можно свести к двум основным: центральные банки и коммерческие банки.

Центральные банки называют «банками для банков», так как они обслуживают все другие банки и финансово-кредитные учреждения, а также правительство. Они также регулируют и контролируют денежное обращение и всю финансово-кредитную систему, хранят у себя денежные средства всех других банков и официальные золотовалютные резервы страны, а также осуществляют эмиссию денег. Коммерческие банки - это «банки для всех». Они имеют дело с разными клиентами — от мелких вкладчиков до крупных фирм, и бывают универсальными (многооперационными) или специализированными, региональными или отраслевыми.

2.Виды банковской деятельности:

Виды банковской деятельности:

1.Прием и хранение вкладов.

2.Кредитование.

3.Расчетное обслуживание — это посредничество в платежах по товарным поставкам, по заработной плате, налогам, пошлинами между предпринимателями, населением и государством.

4.Учет векселей (дисконтирование) — банк скупает векселя с еще не наступившим сроком погашения, удерживая при этом учетный процент (дисконт) в свою пользу (позднее, при наступлении срока платежа он предъявляет их векселедателям к оплате).

5.Информационно-консультационные услуги.

6.Торгово-комиссионная деятельность - охватывает торговлю золотом, операции с ценными бумагами, размещение займов, обмен валют, услуги, связанные с лизингом, факторингом (факторные операции, например, посреднические услуги по перепродаже права на взыскание долгов, самовзыскание денег с должников) и т.д.

7.Доверительные операции (или трастовые) — это управление чьей-либо собственностью (землей, ценными бумагами и пр.) по доверенности.

Банки осуществляют пассивные и активные операции. С помощью пассивных операций банк мобилизует ресурсы. С помощью активных — осуществляет их размещение.

Ресурсы банка формируются за счет собственных и привлеченных средств. К собственным средствам относятся акционерный и резервный капитал, а также нераспределенная прибыль. Основная часть ресурсов банка привлекается в виде вкладов (депозитов), а также контокоррентных и корреспондентских счетов.

Депозиты есть все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Депозиты бывают двух видов - счета до востребования и срочные счета. Вклады до востребования — это средства на текущих счетах. Они могут быть востребованы в любой момент. Это же относится и к контокоррентным счетам. Контокоррент — единый счет, на котором учитываются все операции банка с клиентом. Основные операции по контокорренту — ссудные. Вклады до востребования в основном предназначены для текущих расчетов. Открыв этот счет, клиент передает банку техническое ведение своих платежных операций. С депозитного счета клиент может снять только собственный вклад. Контокоррентный счет дает возможность клиенту также пользоваться кредитом, который банк ему предоставляет.

Срочные вклады в отличие от текущих вносятся на более длительные сроки и по ним выплачивается более высокий процент.

Сберегательные вклады в отличие от срочных не имеют строго обусловленного срока. Их особенностью является свидетельство о наличии вклада — сберкнижка.

Функции специализированных кредитно-финансовых учреждений:

— инвестиционные банки занимаются эмиссионно-учредительской деятельностью, т.е. проводят операции по выпуску и размещению ценных бумаг;

— сберегательные учреждения аккумулируют сбережения населения и вкладывают денежный капитал в основном в финансирование коммерческого и жилищного строительства:

— страховые компании занимаются страхованием жизни, имущества и ответственности, аккумулируют денежные сбережения населения для долгосрочного финансирования экономики;

— пенсионные фонды формируют страховой фонд экономики, вкладывают свои накопленные денежные резервы в облигации и акции частных компаний и ценные бумаги государства, осуществляя таким образом финансирование экономики и государства.

Кредитные операции можно классифицировать по ряду признаков.

По срокам, на которые предоставляется кредит, он подразделяется на краткосрочный, среднесрочный, долгосрочный и онкольные ссуды. Последние погашаются по требованию клиента.

В зависимости от обеспечения ссуды бывают бланковые (без обеспечения) и обеспеченные. Последние бывают вексельными, под товары, под ценные бумаги.

По характеру погашения ссуды делятся на погашаемые в рассрочку и погашаемые единовременно.

В зависимости от размеров кредит делится на мелкий, средний и крупный.

Денежно-кредитная политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых центральным банком в целях регулирования совокупного спроса путем воздействия на денежное обращение.

Инструменты кредитно-денежной политики:

1. Ограничение роста кредитных вложений. Центральный банк ограничивает рост кредитных вложений, производимых коммерческими банками путем установления для них процентной нормы повышения сумм, проходящих через кредитные операции в течение определенного времени.

2. Учетная (дисконтная) политика и ломбардная политика. При их применении центральный банк выступает в качестве основного кредитора всех других банков. Кредиты он выдает при условии переучета векселей (дисконтная политика), обращающихся к нему банков или под залог их ценных бумаг (ломбардная политика). Ставку, определяемую центральным банком по таким кредитам, называют официальной учетной (дисконтной или ломбардной) ставкой. Изменяя учетную ставку, центральный банк воздействует на совокупный спрос и совокупное предложение.

3. Операции на открытом рынке — покупка или продажа цен тральным банком казначейских ценных бумаг на открытом рынке в целях вливания резервов в кредитную систему государства или изъятия их оттуда.

4. Политика минимальных резервов. Минимальные резервы— определенные денежные суммы, которые коммерческим банкам предписывается держать на счетах центрального банка. Центральный банк, повышая величину обязательного резерва, сдерживает

деловую активность коммерческих банков, понижая — стимулирует ее.

5. Добровольные соглашения. Заключаются между центральным и коммерческими банками, которые добровольно ставят свою деятельность в определенные рамки за определенную информацию.

Вопросы для контроля

9. Что такое денежная система государства?

10. Каковы компоненты денежной системы?

11. Какие типы систем денежного обращения известны экономической науке?

12. Что такое биметаллизм?

13. Что такое монометаллизм?

14. Какие существовали разновидности монометаллизма?

15. Что собой представляет система неразменных кредитных денег?

16. Что такое денежная реформа?

17. Какие существуют виды денежных реформ?

18. Что такое нулификация денег?

19. Что такое деноминация денег?

20. Что такое девальвация и ревальвация?

21. Что включает в себя денежная масса?

22. Что такое предложение денег?

14. Какие различаются денежные агрегаты?

15. Что такое «квази-деньги»?

16. Что отражает денежный мультипликатор?

17. Как подсчитывается денежный мультипликатор?

18. Из каких функций денег вытекает спрос на деньги?

19. Что отражает кривая спроса на деньги?

20. Что отражает количественная теория денег?

21. Как пишется кембриджское уравнение?

22. Что показывает уравнение Фишера?

23. Как называется кейнсианская теория спроса на деньги?

24. Каковы мотивы спроса на деньги согласно кейнсианской теории?

25. Каковы условия равновесия на денежном рынке?

26. Что такое кредит?

27. Какие существуют формы кредита?

28. Что такое кредитная система государства?

29. Каковы основные звенья современной кредитной системы?

30. Что такое банк?

31. Перечислите типы банков.

32. Назовите специфические функции центрального банка.

33. Какие функции выполняют коммерческие банки?

34. Назовите виды банковской деятельности.

35. Какие операции осуществляют банки?

36. За счет чего формируются ресурсы банков?

37. Что такое депозиты?

38. Какие функции выполняют специализированные кредитно-финансовые учреждения?

39. Как классифицируются кредитные операции?

40. Что собой представляет денежно-кредитная политика?

41. Назовите инструменты денежно-кредитной политики.

Основные понятия и термины.

Банк

Денежная масса

Инвестиционный банк

Ипотечный кредит

Коммерческий кредит

Кредит

Кредитная система

Онкольный кредит

Эмиссионный банк

Эмиссия

Контрольные вопросы.

1. Понятие и функции денег.

2. Денежная система.

3. Понятие кредита.

4. Кредитная система.

5. Банковская система РК.

6. Кредитно-денежная политика Казахстана.

ТЕСТЫ:

1. Что представляет собой активы банка?

A) вклады до востребования, акции и резервы

B) наличные деньги, собственность и резервы

C) наличные деньги, собственность и акции

D) наличные деньги, акции и вклады до востребования

E) резервы, ссуды и акции

2. Если центральный банк продает большое количество государственных ценных бумаг населению, то эта мера ведет к:

A) уменьшению объема ссуд, предоставляемых коммерческими банками

B) увеличению общей суммы личных накоплений

C) увеличению общей суммы депозитов коммерческих банков

D) снижению уровня процентных ставок

E) увеличению количества банкнот в обращении

Тема 14. ОСНОВНЫЕ ЗАКОНОМЕРНОСТИ СОЦИАЛЬНОЙ И РЕГИОНАЛЬНОЙ ПОЛИТИКИ ГОСУДАРСТВА.

Цель

Рассмотреть основные закономерности социальной и региональной политики государства.

ПЛАН

1. Понятие социальной политики

2. Понятие социальной политики

1.Понятие социальной политики

Социальная политика- согласованная деятельность экономических субъектов, направленная на обеспечение благоприятных условий жизни и труда членов общества. Основным субъектом, координирующим эту деятельность, является государство.

Доход-это сумма денежных средств, получаемых за определенный промежуток времени и предназначаемых для приобретения благ и услуг на цели личного потребления.

Основными факторами, оказывающими влияние на величину дохода, являются: зарплата, динамика розничных цен, степень насыщенности рынка товарами и др.

Источниками денежных доходов служат зарплата, доходы от собственности (дивиденды, %, рента), социальные выплаты- трансферты (пенсии, пособия по безработице и т.п.)

Для оценки уровня доходов используются показатели номинального, реального и располагаемого доходов.

Номинальный доход характеризуется количеством полученных денег; располагаемый доход меньше номинального на сумму налогов и обязательных платежей; реальный характеризуется количеством товаров и услуг, которые можно приобрести на эти деньги. Чем выше цены, тем ниже реальный доход, и наоборот. Реальный доход измеряется с помощью индекса цен. Индекс цен получают путем соотношения цены «потребительской корзины» в данном периоде с аналогичной «корзиной» в базовом периоде. Выделяют рациональную и минимальную «потребительские корзины». Долю населения, чьи доходы меньше стоимости минимальной «корзины», определяют как живущих за «чертой бедности». Доля населения, находящегося за «чертой бедности», характеризует общий уровень жизни в стране.

Согласно законодательству РК прожиточный минимум представляет собой необходимый минимальный денежный доход на одного человека, равный по величине стоимости минимальной потребительской корзины и обеспечивающий человеку удовлетворение минимальных потребностей на уровне, принятом обществом на данном этапе развития.

Минимальная потребительская корзина включает в себя стоимость минимального по содержанию питательных веществ набора продуктов, необходимых для поддержания здоровья (продовольственная корзина), и затрат на непродовольственные товары и услуги. Соотношение между продовольственными и непродовольственными расходами устанавливается нормативным актом на продолжительный период.

Понятие «уровень жизни» населения характеризует степень удовлетворения физических, духовных и социальных потребностей людей.

Можно выделить четыре уровня данной категории:

1. достаток – пользование благами, обеспечивающими всестороннее развитие человека;

2. нормальный уровень – рациональное потребление по научно обоснованным нормам, обеспечивающее человеку восстановление его физических и интеллектуальных сил;

3. бедность – потребление благ на уровне сохранения работоспособности как границы воспроизводства рабочей силы;

4. нищета – минимально допустимый по биологическим критериям набор благ и услуг, потребление которых лишь позволяет поддерживать жизнеспособность человека.

Одним из первых оценку уровня жизни осуществил немецкий статистик Эрнст Энгель (1821-1896), установивший зависимость доли потребления продуктов питания от уровня доходов семьи.

Закон Энгеля- это закономерность, в соответствии с которой при увеличении дохода потребители повышают расходы на предметы роскоши в большей степени, а расходы на товары первой необходимости- в меньшей степени, чем увеличивается доход. Вывод: доля дохода, расходуемая на пищу, является показателем уровня благосостояния данной группы населения.

Для международного сопоставления уровня жизни в разных странах используется производство НД и ВВП на душу населения. Более сложен показатель качества жизни. Он включает в себя помимо уровня жизни такие показатели, как условия и безопасность труда, культурный уровень, физическое развитие и др.

Это показатель измеряется с помощью «чистого экономического благосостояния». Для его измерения используется формула:

ЧЭБ= ВНП+ самообслуживание+ свободное время +(-) теневая экономика-загрязнение окружающей среды.

Важнейшим фактором, углубляющим пропасть между бедностью и богатством, является дифференциация доходов, включающих в себя оплату труда, соц.трансферты, доходы от собственности и доходы от предпринимательской деятельности. Для количественной оценки дифференциации доходов используются кривая Лоренца и коэффициент Джини.

В абсолютной концепции бедности ее критерием выступает прожиточный минимум, включающий в себя стоимость минимальной продовольственной корзины (минимального по содержанию питательных веществ набора продуктов, требуемых для поддержания здоровья), а также стоимость самых необходимых непродовольственных услуг и товаров (например, оплата жилья и покупка одежды).

В относительной концепции бедности бедным признается тот, чей доход не позволяет жить в рамках признанных и преобладающих в данном обществе стандартов потребления. Согласно этой концепции человек или семья считаются бедными в том случае, если средства, которыми они располагают, не позволяют им вести образ жизни, принятый в обществе, где они живут.

Концепция субъективной бедности основывается на субъективных оценках людьми своего материального положения, возможности людей самим ответить на вопросы, считают ли они себя бедными и хватает ли им получаемого дохода для жизни.

Основные причины бедности в Казахстане – это безработица (7,8 % в 2007 г.), низкий уровень заработной платы, пенсий и государственных социальных выплат, социальное отчуждение бедных, проживающих в отдаленных районах республики, сокращающийся доступ населения к бесплатным и качественным медицинским и образовательным услугам, сокращение числа общеобразовательных и профессиональных школ в сельской местности.

Наиболее бедными являются следующие группы населения: безработные, дети и молодежь (в возрасте 15–24 лет), пенсионеры и занятые с низким уровнем заработной платы.

2.Система социальной защиты

Система социальной защиты предполагает обеспечение минимальных жизненных стандартов для всех членов того или иного общества.

В системе социальной защиты населения принято выделять следующие уровни:

· со стороны государства и муниципальных органов управления;

· со стороны работодателей, администрации фирм, предприятий;

· со стороны профсоюзов, различного рода неправительственных организаций и трудовых коллективов;

· семейная защита и самозащита.

По объекту могут быть выделены следующие формы социальной защиты:

· детства;

· малообеспеченных семей и граждан;

· женщин и многодетных матерей;

· безработных;

· лиц пенсионного возраста;

· больных и инвалидов;

· поддержка социальных отраслей: здравоохранения и образования.

Развитие системы социальной защиты в Казахстане происходило в основном по пути смягчения негативных социально-экономических последствий экономического спада, высокой инфляции и безработицы. В частности, были созданы внебюджетные социальные фонды (занятости, пенсионный, социального страхования), механизмы индексации социальных выплат и сеть учреждений по поддержке социально уязвимых категорий граждан.

Социальная защита населения РК за счет средств социального страхования до 1999 г. регулировалась соответствующим Законом «Об обязательном социальном страховании» от 1996 г., согласно которому гражданам страны предоставлялись следующие виды социальных гарантий: пенсионное обеспечение, пособия по временной нетрудоспособности, беременности и родам, услуги оздоровительного характера, социальная поддержка на случай безработицы, обязательное медицинское страхование, пособие на рождение ребенка, пособие на погребение.

Кризис экономики середины 90-х годов обусловил кризис системы социального страхования, выразившийся в низком уровне собираемости взносов на социальное страхование, вследствие незаинтересованности плательщиков в их полном и своевременном перечислении в социальные фонды. Это привело к крупномасштабной задолженности перед пенсионерами и получателями пособий. Инфляционное обесценивание средств социальных фондов не обеспечивало потребности пенсионеров и получателей пособий в прожиточном минимуме и вызвало необходимость постоянной индексации социальных выплат при все большей ограниченности средств фондов. Также назрела проблема негативного воздействия высокой ставки отчислений на экономику и потребность в ее снижении для уменьшения издержек производства.

В 1999 г. выплаты в социальные фонды трансформировались в единый социальный налог. Средства его поступают в бюджет, но должны иметь строго целевое назначение, то есть направляться в Государственный центр по выплате пенсий, Государственный центр по оплате медицинских услуг и службам занятости.

Сегодня в Казахстане условно можно выделить следующие направления социальной защиты населения: защита безработных, частичная оплата медицинских услуг, социальная помощь (выдача пособий), пенсионное обеспечение. В системе социальной защиты безработных выделяют активные и пассивные меры. К первым относятся профессиональная подготовка и переобучение безработных, организация общественных работ и создание новых рабочих мест. Пассивные меры включают в себя помощь в трудоустройстве, выплату пособий и материальную помощь безработным.

В Казахстане в 1991–1999 гг. акцент в социальной защите населения делался на пассивные формы. В 1991 г. был создан Государственный фонд содействия занятости, куда все предприятия и организации внебюджетной сферы, а с 1997 г. – и бюджетной сферы стали перечислять 1–2% от фонда заработной платы.

С 1 января 1999 г. вступил в силу новый Закон Республики Казахстан «О занятости населения», который ориентировался на проведение активной политики в сфере занятости, мотивацию граждан к поиску работы. Согласно этому Закону пособие по безработице было существенно уменьшено и стало начисляться в размере 3,5-кратной величины месячного расчетного показателя. Ранее не работавшим пособие было упразднено. Стипендии безработным в период их профессиональной подготовки (переподготовки) были сохранены на уровне 3-х кратной величины месячного расчетного показателя. Следует отметить, что переход к активной политике занятости и новой парадигме рынка труда в Казахстане был вынужденным и диктовался финансовыми соображениями. Дальнейшее ухудшение бюджетной ситуации потребовало уже через 3 месяца внести коррективы в новый Закон.

В соответствии с Законом РК от 5 апреля 1999 г. «О внесении изменений в Закон Республики Казахстан «О занятости населения» гражданам, признанным в установленном порядке безработными, пособие по безработице отменено. Вместо него предусматривается оказание адресной помощи за счет средств местного бюджета, осуществлять которую будут районные (городские) отделы труда, занятости и социальной помощи (центры социальной помощи населению).

Гарантии получения необходимых медицинских услуг в большинстве стран мира реализуются на основе медицинского страхования. Оно является важным составным звеном системы социальной защиты населения.

Страховая медицина в Казахстане начала развиваться с 1995 г., когда был принят соответствующий закон и образован Фонд обязательного медицинского страхования (ФОМС). Средства Фонда составляли трехпроцентные отчисления от заработной платы предприятий и организаций на работающее население и бюджетные средства на студентов, пенсионеров, школьников и безработных.

В базовую программу обязательного медицинского страхования входил перечень страховых случаев (заболеваний, травм), в случае которых за счет средств Фонда обязательного медицинского страхования возмещались расходы по оказанию услуг со стороны медицинских организаций. Этой программой предусматривалось также необходимое лекарственное обеспечение и льготы по лекарствам отдельным категориям населения согласно действующему законодательству. Помимо базовой программы обеспечивался гарантированный объем медицинской помощи, финансируемый через органы здравоохранения из государственного бюджета.

С 1 января 1999 г. в соответствии с Законом «О пенсионном обеспечении в Республике Казахстан» лица, ранее имевшие право на получение социальной пенсии по случаю потери кормильца, по возрасту (не имеющие необходимого стажа), по инвалидности (инвалиды I, II, III группы, инвалиды детства), переведены в систему государственных пособий, то есть они стали получать не пенсии, а государственные пособия.

Системой социальной защиты в Республике Казахстан регламентирована защита малообеспеченных семей с детьми. Семейные пособия назначаются при условии, если совокупный доход на члена семьи меньше 2-х кратной величины расчетного показателя.

В нашей республике в системе социальной защиты можно выделить систему мер по государственному социальному страхованию и систему адресной социальной поддержки социально уязвимых слоев населения. До 1 января 1998 года действовала система пенсионного обеспечения, реализуемая по правилам распределительной системы, основанной на строго централизованной плановой экономике с полной государственной собственностью. С 1 января 1998 года вступил в силу новый Закон “О пенсионном обеспечении в РК”, который предусматривает сохранность достигнутых прав состоявшимся пенсионерам, имеющим не менее 6-ти месяцев трудового стажа на 1 января 1998 года. Для них пенсионное обеспечение будет осуществляться из государственного центра по выплате пенсии.

К важнейшим способам перераспределения доходов государством принадлежат: проведение соответствующей фискальной политики; установление предельных цен на товары первой необходимости, минимальных ставок зарплаты, субсидирование отдельных отраслей и производств. В период инфляции государству необходимо следить за соответствием относительно фиксированных доходов повышению стоимости жизни. Способами реализации такого соответствия являются компенсация, адаптация и индексация доходов. Компенсация- это возмещение населению части дополнительных расходов, вызванных повышением розничных цен на группы товаров, пользующихся массовым спросом. Адаптация- повышение фиксированных выплат по мере роста стоимости жизни. Индексация доходов- автоматическая корректировка номинальных доходов с изменением индекса цен в соответствии с заранее утвержденной методикой.

ОСНОВНЫЕ ТЕРМИНЫ И ПОНЯТИЯ

Социальная политика

Номинальный доход

Потребительская корзина

Уровень жизни

Реальный доход

Располагаемый доход

Вопросы для повторения

1. Доходы населения и их источники.

2. Уровень жизни населения и показатели его измерения.

3. Проблема бедности и богатства.

4. Социальная политика государства.

Термины и понятия

Распределение доходов

Совокупные доходы

Номинальные доходы

Денежные доходы населения

Располагаемые доходы

Реальные доходы

Реальные располагаемые доходы

Номинальная и реальная заработная плата

Социальные трансферты

Социальная политика

Политика доходов

Индекс потребительских цен

Индексация доходов

Прожиточный минимум (социальный и физиологический)

Кривая Лоренца

Индекс концентрации доходов населения (коэффициент Джини)

Минимальный размер оплаты труда

Социальная справедливость

Социально ориентированная экономика

Бедность

Абсолютная черта бедности

Относительная черта бедности

Вопросы для самопроверки

1. Какие цели может преследовать политика доходов в странах с рыночной экономикой:

а) пополнение доходов госбюджета,

б) противодействие инфляции;

в) повышение конкурентоспособности отечественных товаров;

г) смягчение неравенства доходов?

2. Чем отличается социальный прожиточный минимум от физиологического минимума?

3. Каковы основные факторы, определяющие дифференциацию доходов и заработной платы?

4. В чем состоит противоречие социальной справедливости и экономической эффективности?

5. Номинальные доходы населения выросли за год на 20%, а индекс потребительских цен за этот же период составил 16%. Как изменились реальные доходы населения?

6. Чем характеризуется бедность?

7. Что такое индексация доходов и какова ее социальная роль?

Тема 15. МЕЖДУНАРОДНЫЕ ЭКОНОМИЧЕСКИЕ ОТНОШЕНИЯ И РЕГУЛИРОВАНИЕ ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ.

Цель

рассмотреть международные экономические отношения и регулирование внешнеэкономической деятельности.

ПЛАН

1.Сущность мирового хозяйства и объективные основы его возникновения.

2. Теории и реальность международного разделения труда

3. Теории и реальность международного разделения труда

4. Казахстан в системе международных экономических отношений.

5. Глобализация мирового хозяйства