|

|

Показники оцінки ефективності інноваційних проектів

Всі кількісні показники оцінки економічної ефективності інноваційних проектів поділяють на дві групи:

1) показники, що ґрунтуються на облікових оцінках (не враховують фактор часу);

2) показники, що ґрунтуються на дисконтова них оцінках (враховують фактор часу, для чого використовується процедура дисконтування).

Рис. 5.4. Показники ефективності інноваційних проектів

Період окупності {Payback Period, РР) - це кількість періодів, за які інвестиційні витрати на інноваційний проект повністю перекриються доходами від цього проекту.

Строк окупності інвестицій (Payback Period, РР)

При відносно однакових щорічних грошових потоках період окупності визначається відношенням величини інвестицій І до середньої очікуваної величини грошового потоку CF1

де Пок - період окупності;

І - сума інвестиційного капіталу, грн..;

- середньорічний прибуток від реалізації інноваційного проекту.

- середньорічний прибуток від реалізації інноваційного проекту.

В залежності від визначеної мети можливий розрахунок РР з різною точністю.

Якщо базовий період - рік, то значення РР обчислюється в кількості років; однак можна виділяти і дробову частину року, якщо абстрагуватися від

Облікова норма рентабельності характеризує відношення середньої величини чистого прибутку до середньої величини інвестицій.

Облікова норма рентабельності (Accounting Rate of Return, ARR)

де PN - середньорічний прибуток, від проекту;

ІС - величина вихідної інвестиції;

RV - величина залишкової вартості активів.

Критерій ARR, що розраховується відношенням середньорічного прибутку проекту до середньорічного обсягу інвестицій, так само, як і РР, не враховує фактора часу і вважається найменш придатним для аналізу інвестиційних проектів і складання бюджету капіталовкладень. Основна сфера його використання - порівняльна оцінка діяльності підрозділів компанії. Єдиного і загальновизнаного алгоритму розрахунку критерію ARR не існує.

Чиста приведена вартість (Net Present Value, NPV, або чистий приведений дохід, чистий приведений ефект) - це сума, на яку продисконтовані чисті грошові потоки перевищують продисконтовані інвестиційні витрати за весь термін реалізації інвестиційного проекту. За економічним змістом - це продисконтований прибуток, який отримає інвестор після реалізації інвестиційного проекту.

Для неординарних грошових потоків є наступна формула для розрахунку NPV:

де СFi - чисті грошові потоки в і-му році,

Ii - інвестиційні витрати в і-му році,

d - ставка дисконту або необхідна ставка доходу,

і - порядковий номер року розрахункового періоду,

n - кількість років.

Логіка застосування критерію NРV для оцінки проекту така: якщо NРV > 0, то проект є прибутковим і його можна прийняти і у випадку прийняття проекту добробут власників компанії збільшиться;

NРV = 0, то доходи від інноваційного проекту дорівнюють витратам на нього та у випадку прийняття проекту добробут власників компанії не зміниться, але в той же час обсяги виробництва зростуть, тобто компанія збільшиться в масштабах;

NРV < 0, то доходи від інноваційного проекту менше витрат і проект треба відхилити, у випадку прийняття проекту добробут власників компанії зменшиться.

Критерій NPV відображає прогнозну оцінку зміни економічного потенціалу комерційної організації у випадку прийняття розглянутого проекту. Причому оцінка робиться на момент закінчення проекту, але

з позиції поточного моменту, тобто початку проекту.

При розрахунку NPV, як правило, використовують постійну ставку дисконтування. Однак за деяких обставин, наприклад, очікується зміна рівня облікових ставок, можна використовувати індивідуалізовані по роках коефіцієнти дисконтування.

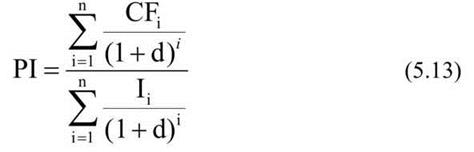

Індекс рентабельності (Profitability Index, PI, або індекс прибутковості, індекс доходності) інноваційного проекту являє собою відношення продисконтованих (приведених) чистих грошових потоків від інноваційного проекту до продисконтованих (приведених на ту ж саму дату) інвестиційних видатків. Він характеризує, рівень чистого грошового потоку, що припадає на одиницю інноваційних витрат або характеризує величину доходу на одиницю витрат.

Розрахунок індексу рентабельності інвестицій (Profitability Index, PI)

якщо PI > 1, проект є ефективним, він приймається;

РІ < 1 , проект треба відхилити;

РІ = 1, доходи від інвестиційного проекту дорівнюють витратам.

Таким чином до реалізації можуть бути прийняті проекти з рентабельністю , яка буде вища за одиницю.

Чим більшим є значення цього показника, тим вищою є віддача кожної грошової одиниці, інвестованої в інноваційний проект. Критерій РІ найбільш кращий при комплектуванні портфеля інноваційних проектів у випадку обмеження по обсягу джерел фінансування. Незалежні проекти упорядковуються по убуванню РІ; у портфель послідовно включаються проекти з найбільшими значеннями РІ. Отриманий портфель буде оптимальним з позиції максимізації сукупного NPV.

Внутрішня норма прибутку (Internal Rate of Return, IRR, або внутрішня норма доходності, внутрішня норма ефективності) – це така ставка дисконтування, за якої одержані продисконтовані чисті грошові потоки від інноваційного проекту дорівнюють продисконтованим інвестиційним витратам. Фактично, це така дисконтна ставка, при якій NPV дорівнює нулю.

Розрахунок внутрішньої норми прибутку (Internal Rate of Return, IRR).

Чим більшою є величина IRR, тим вищою стає ефективність інноваційного проекту. Економічна сутність показника полягає в тому, що підприємство може здійснювати проекти, рівень рентабельності яких не нижчий від вартості капіталу (Cost of Capital). Це може бути вартість цільового джерела або середньозважена вартість капіталу (WACC).

Якщо ІRR > СС , проект приймається;

ІRR < СС , проект треба відхилити, тому що він принесе збиток;

IRR = СС , доходи від інвестиційного проекту дорівнюють витратам на нього,

де СС - вартість капіталу чи відповідного джерела коштів.

Для того щоб знайти IRR, треба розв’язати рівняння (5.14) відносно IRR. З цієї формули IRR можна визначити кількома шляхами , а саме:

1) Методом пробних розрахунків, тобто знаходження значення NPV при різних дисконтних ставках до моменту виконання рівності.

2) Графічним методом. Для цього в системі координат на осі абсцис відкладаємо значення дисконтної ставки у %, а на осі ординат - значення NPV в грн. Будемо вважати, що між NPV та дисконтною ставкою існує лінійна залежність. Пряма будується за допомогою двох крапок. Далі знаходимо значення NPV при двох різних дисконтних ставках і проводимо через отримані крапки пряму. Отриманий графік відображає залежність між NPV та ставкою дисконтування для даного інвестиційного проекту. Точка перетину отриманої прямої з віссю абсцис вкаже значення IRR.

3) Методом лінійної інтер- чи екстраполяції. Сутність даного методу полягає в тому, що будь-яку криву на певному відрізку можна замінити прямою. З цього спрощення виникають похибки. Для розрахунку IRR даним методом необхідно визначити NPV при двох різних дисконтних ставках, а потім скористатися формулою:

де NPV1 NPV2 - це чистий приведений доход від різних ставок дисконтування (при умові NPV1 > NPV2);

d1, d2 - дисконтні ставки ( при умові d1 < d2).

Особливостями використання 2-го та 3-го методу є вимоги до значень NPV. Для отримання правильного значення IRR необхідна наступна умова: потрібно підібрати такі d1 та d2 щоб одне значення NPV було позитивним, а друге - від’ємним.

Оскільки критерій IRR показує лише максимальний рівень витрат, що може бути асоційований з оцінюваним проектом, то у випадку, якщо значення IRR двох альтернативних проектів більше вартості приваблюваних для їхньої реалізації джерел коштів, вибір кращого з них за критерієм IRR не можливий. Цей критерій не має властивості адитивності, не враховує істотності величини елементів грошового потоку і, крім того, для неординарних грошових потоків IRR може мати декілька значень.

Проте для «нормальних» інвестиційних проектів чим більше IRR, тим краще - значніше резерв безпеки. Однак у загальному випадку це правило спрацьовує не завжди; зокрема, воно не вірно для проектів з неординарними грошовими потоками.

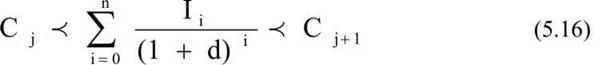

Дисконтований період окупності (Discounted Payback Period DPP) - це термін часу, за який продисконтовані чисті грошові потоки від інвестиційного проекту перекриють продисконтовані інвестиційні витрати на цей проект.

Треба знайти такі значення Cj та Cj+1 , щоб вони задовольняли умові:

Дисконтований строк окупності інвестицій (Discounted Payback Period, DPP)

Чиста термінальна вартість (Net Terminal Value, NTV) – це сума, на яку приведені до моменту кінця реалізації проекту чисті грошові потоки перевищують приведені на той самий момент часу інвестиційні витрати за весь термін реалізації інвестиційного проекту.

Критерій NTV дає прогнозну оцінку збільшення економічного потенціалу підприємства на кінець терміну дії проекту. Критерії NPV і NTV взаємообернені з позиції алгоритму їхнього розрахунку: в основі NPV лежить операція дисконтування, а в основі АТК-операція нарощення. Для приведення до кінця реалізації проекту використовується процентна ставка, яку можна розрахувати, використовуючи ставку дисконтування:

Розрахувати чисту термінальну вартість (Net Terminal Value, NTV) можна за формулою:

де  .

.

Таким чином, формулу (5.19) можна переписати наступним чином:

При розрахунку даного показника особливу увагу треба приділити на нумерацію років. Для NTV нумерація років буде зворотною відносно NPV.

Що стосується застосування критерію NTV для оцінки проекту, то логіка його така ж, як і в критерію NPV, якщо:

NTV > 0, то проект рекомендується до прийняття;

NTV < 0, то проект варто відхилити.

NTV = 0, то це означає, що доходи від інвестиційного проекту дорівнюють витратам.

Показники NPV, NTV, IRR, PI, СС пов'язані очевидними співвідношеннями:

якщо NPV > 0, то одночасно NTV > 0, IRR > CC і РІ > 1;

NPV < 0, то одночасно NTV < 0, IRR < СС і РІ < 1;

NPV = 0, то одночасно NTV = 0, IRR = СС і РІ = 1,

де СС - вартість капіталу, залученого для реалізації проекту.

Ці показники визначені в Методиці визначення економічної ефективності витрат на наукові дослідження і розробки та їх впровадження у виробництво, затвердженої наказом Міністерства економіки та з питань європейської інтеграції та Міністерства фінансів України від 25 вересня 2001 р. N 218/446 .