|

|

ПРИНЦИП ИЗМЕНЕНИЯ ПОЛЯРНОСТИ

Есть у японцев такая пословица: «Блюдо, покрытое красным лаком, красиво и без орнамента». На этом понятии о скромной красоте основан технический принцип, который я часто использую при работе с графиками свечей: прежняя поддержка становится новым сопротивлением, а прежнее сопротивление — поддержкой. Простота этого принципа — я называю его изменением полярности — не умаляет его действенности.

Рис. 11.24. Кукуруза — декабрь 1990, дневной график (изменение полярности)

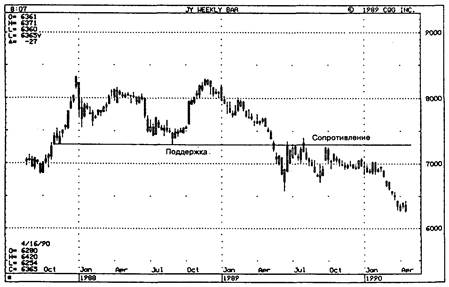

Рис. 11.25. Японская иена (фьючерс) — недельный график (изменение полярности)

Рис. 11.26. Индекс Никкей — месячный график (изменение полярности)

На рисунке 11.22 показана поддержка, переходящая в сопротивление. На рисунке 11.23 продемонстрировано, как прежнее сопротивление становится новой поддержкой. Сила этого изменения пропорциональна:

1) количеству проверок уровней поддержки/сопротивления;

2) величине объема и/или открытого интереса при каждой проверке.

Теоретическое обоснование принципа изменения полярности (кстати, традиционного названия у него нет) сводится к аксиоме, которая описана в любом пособии по техническому анализу. Однако на практике этому драгоценному камню отведено пока скромное место. Для иллюстрации универсальной эффективности этого правила рассмотрим вкратце несколько примеров, относящихся к различным рынкам и к различным временным интервалам.

На рисунке 11.24 представлены четыре случая перехода прежнего сопротивления в новую поддержку. На рисунке 11.25 показано, как минимумы конца 1987 года и середины 1988 года превратились в Серьезную область сопротивления на весь 1989 год. На рисунке 11.26 продемонстрировано, как прежний уровень сопротивления, образованный в 1987 году вблизи отметки 27000, стал после прорыва в 1988 году мощным уровнем поддержки.

Чтобы охватить весь временной диапазон (в предыдущих примерах мы рассматривали действие этого правила применительно к дневному, недельному и месячному графикам), обратимся теперь к внутридневному графику (см. рис. 11.27). С начала до середины июля расположение уровня сопротивления было ясно: это 0,72 долл. После прорыва 23 июля он сразу превратился в поддержку. Когда максимумы, установленные 24 и 25 июля на отметке 0,7290 долл., были прорваны, этот уровень также стал поддержкой.

Рис. 11.27. Швейцарский франк — сентябрь 1990, внутридневной график (изменение полярности)

Рис. 11.28. Апельсиновый сок — недельный график (изменение полярности)

Рисунок 11.28 иллюстрирует ценность принципа изменения полярности. С конца 1989 года по начало 1990 года на рынке произошел значительный подъем. В первой половине 1990 года рынок двигался в горизонтальной полосе с поддержкой (отмеченной пунктиром) вблизи отметки 1,85 долл. В июне 1990 года этот уровень был прорван. Что же стало следующей областью поддержки? Ведь движение цен с 1,25 до 2,05 долл. шло практически вертикально, так что явной поддержки, основанной на подъеме с конца 1989 года по начало 1990 года, не наблюдалось. Тем не менее, после прорыва уровня 1,85 поддержку следовало ожидать вблизи отметки 1,65. Как я это определил? Двумя путями. Во-первых, уровень 50%-ной коррекции предыдущего подъема (на 0,80 долл.) был расположен вблизи 1,65 долл. Во-вторых (что весомее), прежнее сопротивление в области А также находилось вблизи 1,65. Значит, теперь оно должно было стать поддержкой. В течение нескольких дней подряд в июне цены падали, достигая предела дневных колебаний. Это стремительное падение закончилась у отметки 1,66 долл.

Возьмите чуть ли не любой график — внутридневной, дневной, недельный или более долгосрочный, и вы наверняка найдете примеры действия принципа изменения полярности. Немудреная вещь — но сколько в ней мудрого! Почему так? Причина кроется в первооснове технического анализа: это оценка эмоций и действий широких масс трейдеров и инвесторов. Следовательно, чем лучше технический инструмент определяет поведение, тем он должен быть эффективнее. Принцип изменения полярности работает столь успешно потому, что он основан на рациональных принципах психологии биржевой игры. Каковы же эти принципы? Они связаны с реакцией людей на движение рынка против их позиции или с их опасениями упустить выгодную сделку.

Какая цена на любом графике является, по-вашему, самой важной? Максимумы текущего движения цен? Минимумы? Или вчерашняя цена закрытия? Не то, не другое и не третье. Самая важная цена на любом графике — это цена. по которой вы вошли в рынок. Люди становятся сильно сосредоточены и эмоционально привержены цене, по которой они купили или проболи.

Значит, чем активнее идет торговля в данной ценовой области, тем больше игроков эмоционально привержены этому уровню. Но при чем же тут явление перехода прежнего сопротивления в поддержку, а прежней поддержки — в сопротивление? Для ответа обратимся к рисунку 11.29. В конце декабря резкое снижение цен завершилось на отметке 5,33 долл. (область А). При последующей проверке этого уровня наметились, по меньшей мере, три группы потенциальных покупателей.

Рис. 11.29. Серебро — июль 1990, дневной график (изменение полярности)

Группа 1: это те, кто ожидал стабилизации рынка после предшествующего снижения и кто имеет теперь точку, при которой рынок обрел поддержку — 5,33 долл. (минимумы от 28 декабря в области А). Успешная проверка этой поддержки (в области В) через несколько дней наверняка привлекла новых быков.

Группа 2: это бывшие обладатели длинных позиций, которые были вытеснены с рынка по стоп-приказу во время падения цен в конце декабря. При подъеме от В к В 1 (в середине января) некоторые из бывших быков, выбитых с позиций, могли теперь решить, что были правы, считая рынок серебра бычьим. Просто они неверно определили момент покупки. Теперь же — самое время покупать. Они хотят, чтобы восторжествовал их первоначальный расчет. И они ждут возвращения цен к поддержке в области С, чтобы снова сыграть на повышение.

Группа 3: это те, кто купил в областях А и В. Видя подъем от В к B1, они, возможно, захотят добавить к позиции при условии «сходной цены». И они получают эту сходную цену в области С, ибо рынок — на уровне поддержки. Таким образом, в области С покупателей прибавляется. А затем, вдобавок, еще один откат (к D) пополняет ряды быков.

Далее у быков начинаются проблемы. В конце февраля цены прорывают области А, В, С и D. Все, кто покупал в этой прежней области поддержки, имеют теперь убыточную сделку. Им хочется выйти из нее с наименьшими потерями. И они с благодарностью воспользуются подъемами до уровня покупки (вблизи 5,33 долл.), чтобы закрыть длинные позиции. Значит, те, кто поначалу покупал в областях А, В, С и D, могут теперь стать продавцами. По этой основной причине прежняя поддержка превращается в новое сопротивление.

Тем, кто решил сохранить убыточные длинные позиции при незначительных подъемах в начале марта, пришлось мучительно наблюдать падение цен до 5 долл. Для выхода они воспользовались следующим подъемом, в начале апреля (область Е). На рисунке 11.29 показано, как поддержка может перейти в сопротивление. По обратной логике сопротивление часто переходит в поддержку. Пусть простота правила не смущает вас. Оно работает — причем особенно хорошо в комбинации с индикаторами свечей. Взгляните, например, на область Е. Видите дожи следом за высоким белым телом? Это — тревожный сигнал. Он совпал с линией сопротивления. Та же ситуация разворачивается в области F.

На рисунке 11.30 максимумы в А и В стали поддержкой в конце 1986 года и в 1989 году. Обратите внимание, что мощность этой поддержки дважды подтвердили в 1989 году следующие один за другим молоты.

Рис. 11.30. Швейцарский франк — месячный график (изменение полярности со свечами)

Рис. 11.31. Какао — декабрь 1990, дневной график (изменение полярности со свечами)

В сентябре и начале октября уровень поддержки в областях А и В (см. рис. 11.31) держался вблизи отметки 1230. Едва медведи столкнули (9 октября) рынок ниже этого уровня, он превратился в полосу сопротивления. После первой неудачной попытки сломить это сопротивление (О, цены падали до образования бычьей модели поглощения. Затем последовал небольшой подъем. И он снова запнулся на уровне 1230. В довершение появилась завеса из темных облаков.

Примечания

1 Colby, Robert W. and Meyers. Thomas A. The Encyclopedia of Technical Market Indicators.

Homewood, 1L: 1988. p. 159.

2 Kroll, Stanley. Kroll on Futures Trading, Homewood, 1L; 1988, p. 20.

ГЛАВА 12