|

|

ХЕДЖИРОВАНИЕ С ПОМОЩЬЮ ОПЦИОНОВ

С помощью опционов инвестор может страховаться от роста или падения цены интересующего его актива. Если вкладчик хеджирует свою позицию от роста цены актива, ему следует купить опцион колл или продать опцион пут. Во втором случае инвестор страхуется только на величину премии, полученной от продажи опциона пут.

Пример.

Вкладчик планирует получить через месяц необходимые средства и купить акции компании А, которые сейчас стоят 100 руб. Однако он опасается, что курс их может вырасти, и поэтому решает приобрести опцион колл с ценой исполнения 100 руб. за 5 руб. Если через месяц курс акций окажется ниже 100 руб., то он купит их на спотовом рынке, если же цена превысит 105 руб., то исполнит опцион и купит бумаги за 105 руб.

С помощью покупки опциона пут или продажи опциона колл инвестор может застраховаться от падения цены актива. В последнем случае хеджирование осуществляется только на величину премии опциона колл.

Пример.

Инвестор располагает акциями компании А, курс которых равен 100 руб. Однако он опасается, что цена их может упасть, и приобретает опцион пут с ценой исполнения 100 руб. за 5 руб. Если в последующем цена акций упадет ниже 100 руб, то вкладчик исполнит опцион. Таким образом, купив опцион пут, он застраховался от падения цены акций ниже 95 руб.

С помощью покупки опциона пут на индекс акций инвестор может хеджировать стоимость широко диверсифицированного портфеля.

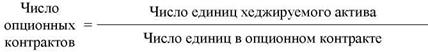

Для хеджирования своей позиции с помощью опционных контрактов, вкладчик должен определить требуемое число контрактов. Оно рассчитывается по следующей формуле:

(13)

(13)

В зависимости от изменения цены базисного актива изменяется и цена опциона. Поэтому инвестор может играть на разнице цен контрактов. Если он полагает, что премия опциона уменьшится, то продаст опцион, чтобы выкупить его позже по более низкой цене. В случае неверного прогноза инвестор понесет убытки, так как ему придется или закрыть опционную позицию по более высокой цене, или исполнить свои обязательства по контракту. Поэтому в ряде случаев возникает необходимость хеджировать опционную позицию. Это можно сделать с помощью так называемого дельта-хеджирования. Показатель дельта представляет собой отношение изменения цены опциона к изменению цены базисного актива. Дельта показывает, в какой мере изменится цена опциона при изменении цены актива. Например, дельта опциона равна 0, 4. Это означает, что при небольшом изменении курса актива цена опциона меняется на 40% от этого изменения. Дельта может складываться и вычитаться. Например, инвестор купил 500 опционов, тогда дельта его позиции равна

500*0,4 = 200

Дельту можно рассматривать как коэффициент хеджирования. Значение дельты говорит о числе единиц актива, которые инвестор должен купить или продать на каждую позицию по опционному контракту. Зная величину дельты, инвестор может сформировать портфель из опционов и базисных активов. Этот портфель будет нейтрален к риску в течение следующего короткого периода времени, поскольку изменение цены опциона будет уравновешиваться аналогичным, но противоположным по знаку, изменением цены актива. На каждый выписанный опцион колл вкладчик должен купить количество единиц базисного актива, равное значению дельты опциона. На каждый купленный опцион колл ему следует продать данное количество единиц актива. Покупая опцион пут, инвестор должен купить соответствующее число единиц актива, а продавая опцион пут, — продать данное количество единиц актива.

Пример.

Инвестор продал 500 опционов на 500 акций. Дельта опциона равна 0, 4. Чтобы хеджировать опционную позицию, ему следует купить:

0,4 • 500 акций = 200 акций

Предположим, что через некоторое время цена акции упала на 1 руб. Тогда по акциям вкладчик теряет 200 руб. Однако в этом случае цена опциона также упала на 0, 4 руб., и в совокупности стоимость опционной позиции уменьшилась на:

0,4 руб.» 500 опционов = 200 руб.

Таким образом, проигрыш вкладчика по акциям компенсируется выигрышем по опционам, так как в случае закрытия опционной позиции он выкупит контракты на 200 руб. дешевле по сравнению с ценой, по которой он их продал.

Допустим теперь, что цена акций выросла на 1 руб. В этом случае вкладчик выигрывает по акциям 200 руб., но теряет по опционам такую же сумму. Теперь, чтобы закрыть опционную позицию, инвестору придется выкупать контракты на 200 руб. дороже, чем он их продавал.

БИНАРНЫЕ ОПЦИОНЫ

Бинарный опцион – это опцион, который приносит фиксированное количество прибыли или не приносит ничего, в зависимости от выполнения условия в момент истечения срока действия опциона.

Бинарные опционы известны также как опционы "все или ничего" (all-or-nothing options), т.к. они либо приносят прибыль ("все") или не приносят ничего. Таким образом, прибыль фиксирована, и поэтому подобные опционы известны также как опционы с фиксированной прибылью (FRO's-Fixed Return Options). Дигитальные опционы – еще одно название. Проще говоря, все, что нужно трейдеру, это определить направление изменения курса, т.е. решить, вырастет или уменьшится цена базового актива без учета других факторов.

Бинарные опционы считаются одним из самых простых торговых продуктов. Трейдеру известны максимальные потери и прибыли с самого начала.

Бинарные опционы считаются одним из самых быстрорастущих сегментов упрощенных торговых продуктов.

Бинарные опционы имеют только два возможных результата со структурированной прибылью и риском, что и отражено в названии "бинарный".

Бинарные опционы являются массовым инструментом на финансовых рынках, т.к. дают трейдерам гибкий торговый подход без сложностей, связанных с традиционными опционами.

Независимо от того, нужны ли вам кратковременные позиции или хеджирование вашего портфолио, бинарные опционы могут помочь вам получить высокий доход в короткие сроки. Поэтому бинарные опционы завоевывают популярность у трейдеров во всем мире.

Бинарные контраты доступны на основе множества базовых активов: акции, товары, валюты и индексы.

Независимо от выбора трейдера (Call или Put), если в момент окончания контракта трейдер был прав относительно ожидаемого направления движения цены базового актива, то опцион будет прибыльным. И наоборот, если трейдер ошибся в определении направления, тогда контракт будет неприбыльным.

В том случае, когда окончательная цена равна начальной, контракт не приносит ни прибыли, ни убытка (at the money). Обычно в такой ситуации фиксированная сумма денег будет возвращена, ей обычно является изначальная сумма инвестиции, хотя это зависит от того, что определено в контракте.

Бинарный опцион отражает особую позицию на финансовых рынках в определенный период времени.

Например: Цена Google на данный момент 430.25 и вы хотите выбрать позицию на один час.

Если вы думаете, что курс Google поднимется выше текущей цены, тогда вам нужно приобрести бинарный Call опцион. Если цена поднимется выше текущей цены в момент окончания срока действия опциона, то опцион будет прибыльным (in the money) и принесет вам оговоренный доход. В случае, если цена окажется ниже, то опцион будет неприбыльным (out of the money).

Если вы полагаете, что курс упадет ниже начальной цены, тогда вам нужно приобрести бинарный Put опцион. Если цена Google будет ниже текущей цены в момент окончания срока действия опциона, то опцион будет прибыльным (in the money) и принесет вам оговоренный доход. В случае, если цена окажется выше, то опцион будет неприбыльным (out of the money).

Разница между бинарными и традиционными опционами (vanilla options).

Бинарные опционы cходны с обычными опционами в том смысле, что выплаты по ним основаны на цене базового актива в момент истечения контракта. Тем не менее, в бинарных опционах значение имеет только направление изменения цены актива, но не величина этого изменения. Главное отличие бинарных опционов от традиционных - это масштаб потенциальной прибыли или убытка. Бинарные опционы известны также как опционы с фиксированной прибылью (FRO), т.к в контракте доход определен заранее в отличие от обычных опционов. Риск обычных опционов гораздо значительнее, т.к. потенциальная прибыль неопределена, хотя риск можно сократить при помощи стоп-заявки (stop loss orders).

Сравнение бинарных и традиционных опционов.

Истечение срока:

Традиционные опционы: Раз в месяц

Бинарные опционы: Разные сроки (день, час и даже 15 минут)

Выплата:

Традиционные опционы: Основана на цене базового актива.

Бинарные опционы: Фиксирована.

Прибыльный опцион (In-The-Money):

Традиционные опционы: Требуется соотношение цены опциона strike price и реальной рыночной цены, чтобы использовать опцион.

Бинарные опционы: Движение цены не важно. Значение имеет только направление (выше или ниже начальной цены).

Действие:

Традиционные опционы: Обычно могут быть использованы в любое время до окончания срока.

Бинарные опционы: Не могут быть использованы до окончания срока.

Право на приобретение:

Традиционные опционы: Владелец опционов обладает правом использовать опционы для приобретения акций, если опцион прибыльный.

Бинарные опционы: У владельца нет права использовать опцион для приобретения акций.

Преимущества Бинарных Опционов

Все очень просто. Будет ли инструмент выше или ниже?

• Бинарные опционы просты для понимания и для торговли.

• Трейдеру нужно только определить направление движения цены актива.

Прибыль предопределена, а риск ограничен.

• Выплата по бинарному опциону фиксирована и предопределена, так что потенциальные риски и прибыли известны заранее. У традиционных опционов не существует определенных параметров, так что возможные потери и прибыли неизвестны.

• Бинарный опцион приносит прибыль независимо от того насколько измениться в нужном направлении цена актива. В отличие от обычных опционов (vanilla options), бинарные опционы приносят высокую прибыль даже при малейшем изменении цены.

• Упрощенное хеджирование вашего портфолио. Бинарные опционы часто используются в качестве эффективного инструмента для хеджирования существующих позиций. Бинарные опционы совместимы с большинством используемых торговых методов и стратегий. Также они предоставляют больший выбор кратковременных контрактов на всех рынках, что позволяет трейдерам чаще совершать торговые операции.

• Бинарные опционы выпускаются 24 часа 7 дней в неделю, позволяя трейдерам торговать на основе множества глобальных базовых активов. Трейдеры сейчас могут торговать бинарными опционами 24/7 на одной и той же платформе для торговли бинарными опционами.

Стратегии трейдинга бинарными опционами

Типичная стратегия при торговле бинарными опционами – это выбор позиции Call или Put в момент значительного сдвига на рынке, особенно если это изменение было неожиданным.

Часто трейдеры бинарными опционами выбирают позиции, которые связаны с событиями исторически оказывающими большое влияние на рыночные цены. Например, квартальные объявления компаний о доходах или потерях всегда представляют интерес для трейдеров, т.к. позитивные или негативные результаты часто отражают движения курсов акций. Также трейдеры следят за новостями, т.к. множество различных событий может повлиять на состояние рынков, как, например, влияние природных катастроф на политические процессы. Но в конечном счете, лучшие стратегии приходят с опытом, которому нельзя обучить.

Бинарные опционы на глобальных финансовых рынках.

Бинарные опционы подпадают под категорию экзотических опционов, а на финансовых рынках часто называются дигитальными опционами.

В то время как дигитальные опционы очень просты для понимания и торговли, вычисления, стоящие за их оценкой, очень сложны, и именно по этой причине дигитальные опционы известны как экзотические опционы.

Дигитальные опционы обычно реализуются через внебиржевые сделки (OTC) на основе всех активов финансовых рынков, но обычно используются в форексе и некоторых других рынках. Недавно многие биржи выпустили дигитальные опционы на акции, известные как опционы с фиксированной прибылью (FRO).

Сегодня CBOE предлагает опционы с фиксированной прибылью на S&P500 и VIX, также 20 акций были выставлены на AMEX в 2008.

Краткие выводы.

Существуют два типа опционов: американский и европейский. Американский опцион может быть исполнен в любой день в течение срока действия контракта, европейский — только в день его истечения. Различают два вида опционов: колл и пут. Опцион колл предоставляет возможность держателю опциона купить базисный актив или отказаться от его покупки. Опцион пут дает держателю право продать актив или отказаться от его продажи. Инвестор приобретает опцион колл, если рассчитывает на повышение курса базисного актива, и опцион пут — когда ожидает его понижения.

Европейский опцион колл исполняется, если к моменту истечения контракта курс спот базисного актива выше цены исполнения, европейский опцион пут — если курс спот актива ниже цены исполнения.

Покупая опцион, инвестор уплачивает продавцу опциона премию. Она состоит из двух частей: внутренней и временной стоимости.

Организация торговли опционными контрактами в своей основе аналогична торговле фьючерсными контрактами. При открытии позиции продавец контракта обязан внести гарантийный взнос.

К моменту истечения срока контракта стоимость американского и европейского опционов колл и пут в зависимости от цены спот базисного актива должна равняться нулю или внутренней стоимости. Верхняя граница премии американского и европейского опционов колл для актива, по которому не выплачивается доход, не должна превышать цену спот базисного актива. Верхняя граница премии американского опциона пут для актива, по которому не выплачивается доход, не должна быть больше цены исполнения, а для европейского опциона пут — больше приведенной стоимости цены исполнения. Нижняя граница премии американского и европейского опционов колл для актива, по которому не выплачивается доход, не должна быть меньше разности между ценой спот актива и приведенной стоимостью цены исполнения. Нижняя граница премии европейского опциона пут для актива, по которому не выплачивается доход, не должна быть меньше разности между приведенной стоимостью цены исполнения и ценой спот актива.

Премия опциона колл тем выше, чем больше цена спот базисного актива, время до срока истечения контракта, ставка без риска и чем меньше цена исполнения. Премия опциона пут тем выше, чем больше цена исполнения, время до истечения контракта и чем меньше цена спот и ставка без риска.

При хеджировании позиции от понижения цены актива покупается опцион пут или продается опцион колл, при страховании от повышения цены — продается опцион пут или покупается опцион колл.

Дельта представляет собой отношение изменения цены опциона к изменению цены актива. Дельту можно рассматривать как коэффициент хеджирования. Ее значение говорит о числе единиц базисного актива, которые инвестор должен купить или продать на каждую опционную позицию, чтобы сформировать портфель нейтральный к риску изменения цены в течение следующего короткого периода времени.

Вопросы для самоконтроля

1. Что представляют собой опцион, базисный актив, цена исполнения, срок опциона?

2. Перечислите и охарактеризуйте типы опционов.

3. Чем отличаются европейский и американский стили опциона?

4. Как определяется стоимость опциона?

5. Несет ли инвестор риск, покупая опцион? Кто в большей степени рискует, продавец или покупатель опциона? В каком случае продавец рискует больше - выпуская в обращение call или put?

6. Как определить курсовую цену опиона?

7. В чем состоят сходство и различие между опционом и фьючерсным контрактом?

8. Какие преимущества при хеджировании дает покупка опциона put по сравнению с продажей фьючерсного контракта?

Задачи для самопроверки

Задача 1.

Спот-курс на валютной фьючерской бирже 28,59 рублей за 1 доллар. Страйк цена опциона-кол - 28,40 рубля за доллар. Владелец такого опциона может купить доллары по цене 28,4 рубля за доллар и продать их по цене 28,59. Какова внутренняя стоимость опциона?

Задача 2.

На валютной бирже предлагается опцион на покупку долларов США со следующими параметрами:

сумма - 10 тыс. долларов США,

срок - 3 месяца,

опционный курс (страйк цена) - 28,4 руб/долл. США,

премия - 1,45 руб/долл. США,

стиль - европейский.

Рассчитать общие затраты на покупку опциона и валюты по нему.

Задача 3.

Условия задачи предыдущие. Курс спот на день исполнения повысился и стал 28,59 рублей за 1 доллар США. Что выбирает владелец опциона и каков его результат?

Задача 4.

Условия задачи предыдущие. Курс спот на день исполнения понизился и стал 28,35 рублей за 1 доллар США. Что предпринимает владелец опциона и каков его результат?

Задача 5.

Российский экспортёр покупает у банка опцион-пут. Коммерческий банк продает опцион пут по страйк-цене 27 рублей за 1 доллар. Премия банка за риск по опциону составляет 5 рублей за 1 доллар. В день исполнения опциона спот-курс 30 рублей за доллар. Определить результат банка и держателя опциона.

Задача 6.

Российский экспортёр покупает у банка опцион-пут. Коммерческий банк продает опцион-пут по страйк-цене 27 рублей за 1 доллар. Премия банка за риск по опциону составляет 5 рублей за 1 доллар. В день исполнения опциона спот-курс составил 29. Определить результат, получаемый банком и держателем опциона.