|

|

Б АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ МЕДИЦИНСКИХ ОРГАНИЗАЦИЙ

Управление любым экономическим объектом требует знания его исходного состояния, сведений о том, как существовал и развивался объект в периоды, предшествовавшие настоящему. Лишь получив достаточно полную и достоверную информацию о деятельности объекта в прошлом, о сложившихся тенденциях в его функционировании и развитии, можно вырабатывать уверенные управленческие решения, составлять планы и программы развития объектов на будущие периоды. Высказанное положение относится к предприятиям, организациям вне зависимости от их роли, масштаба, вида деятельности, формы собственности.

В условиях рыночной экономики особенно важно определять финансовую устойчивость организации, т.е. состояние финансовых ресурсов, при котором организация может свободно маневрировать денежными средствами, чтобы путем эффективного их использования обеспечить бесперебойный процесс производства и реализации товаров, услуг, а также произвести затраты по расширению и обновлению производственной базы.

Комплексный анализ финансовой деятельности лечебно-профилактических, санитарно-эпидемиологических, фармацевтических и санаторно-курортных учреждений и организаций, предприятий медицинской промышленности, интегрируемых в единый медико-фармацевтический комплекс, — необходимое условие повышения эффективности всей системы здравоохранения. По мере перехода к рыночным отношениям анализ производственной, хозяйственной, финансовой деятельности медицинских организаций приобретает сугубо практическое значение, так как он становится основой тактики и стратегии организаций.

Посредством такого анализа изучаются экономические, финансово-хозяйственные и медико-социальные факторы, обусловливающие эффективность Деятельности медицинских организаций, в первую очередь лечебно-профилактических (стационаров, поликлиник). Анализ деятельности крайне необходим для установления конкурентных позиций организации, выбора ею видов деятельности, способов предоставления услуг, обеспечивающих спрос со стороны потребителей. Субъекты хозяйственной деятельности прибегают к анализу финансового положения периодически в процессе регулирования, Контроля, наблюдения за состоянием и работой организаций, составления биз-Нес-планов и программ, а также при возникновении сложной финансовой ситуации.

Острая необходимость в финансовом анализе возникает в ходе преобразования организационно-правовых структур и реорганизации существующих

предприятий, в процессе приватизации и акционирования, а также при выработке мер по поддержке и оздоровлению (санации) несостоятельных организаций, находящихся на грани банкротства. Там, где наблюдается высокая культура управления организацией, любой годовой и даже квартальный отчет о ее деятельности сопровождается финансовым анализом.

предприятий, в процессе приватизации и акционирования, а также при выработке мер по поддержке и оздоровлению (санации) несостоятельных организаций, находящихся на грани банкротства. Там, где наблюдается высокая культура управления организацией, любой годовой и даже квартальный отчет о ее деятельности сопровождается финансовым анализом.

Анализ финансовой и хозяйственной деятельности организации связан с обработкой обширной информации, характеризующей самые разнообразные аспекты функционирования организации как производственного, финансового, имущественного, социального комплекса. Чаще всего эти данные сосредоточены в документах финансовой отчетности, балансе организации, учетных ведомостях, оперативной документации. Таким образом, документально-информационной основой анализа финансового состояния и хозяйственной деятельности организаций служат данные бухгалтерского учета. Сами эти данные позволяют высказать суждение о состоянии дел в организации, но глубокий анализ требует и их обработки.

Главная цель финансового анализа— получение нескольких основных, наиболее информативных параметров, дающих объективную и точную картину финансового состояния организации, ее доходов и расходов, прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. Такие данные удается получить в результате проведения комплексного анализа финансовых отчетов, документов по научно обоснованной методике.

Результатом финансового анализа является оценка текущего состояния организации, ее имущества, активов и пассивов баланса, скорости оборота капитала, доходности используемых средств. Анализ финансового положения организации позволяет также отследить тенденции ее развития, дать комплексную оценку хозяйственной, коммерческой деятельности и служит, таким образом, связующим звеном между выработкой управленческих решений и собственно производственной деятельностью.

Углубленный финансово-хозяйственный анализ состояния и деятельности организаций, проводимый квалифицированными специалистами, как правило независимых служб, называют аудитом.Для проведения такого анализа чаще всего привлекаются внешние аудиторы, но аудит может проводится и силами собственных, внутренних аудиторов организации.

Различные виды анализа хозяйственной деятельности и их результаты ши-, роко используются самыми разными заинтересованными лицами.

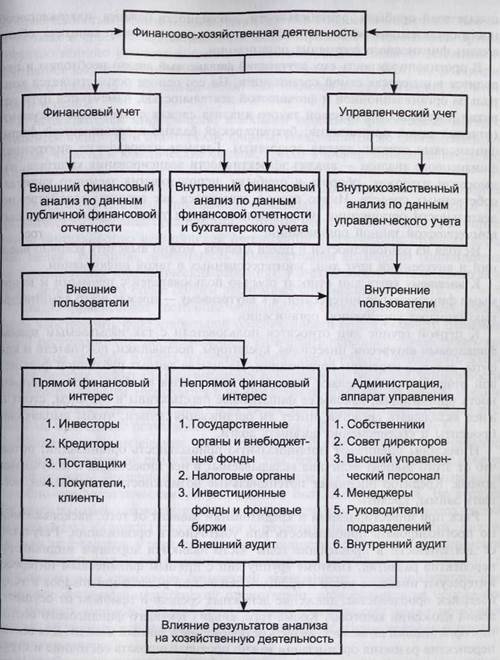

На рис. 15 представлены составные части анализа финансово-хозяйственной деятельности организаций и круг их пользователей.

Обычно в хозяйственной деятельности различают финансовый учет и управленческий (бухгалтерский) учет. Финансовый учетбазируется на учетной информации, которая, помимо использования ее внутри организации руководством, сообщается тем, кто-яаходится вне организации. Управленческий учетохватывает все виды учетной информации, которая измеряется, обрабатывается и передается для внутреннего использования руководством. Сложившееся на практике разделение учета порождает деление анализа на внешний и внутрихозяйственный анализ.

с. 15. Составные части анализа финансово-хозяйственной деятельности и направления его использования.

Внешний финансовый анализможет быть проведен заинтересованными ли-Цами. Основой такого анализа выступает в основном официальная финансовая отчетность организации, как публикуемая в печати, так и представляемая заинтересованным лицам, государственным органам в виде бухгалтерского баланса. Внешний анализ включает анализ абсолютных и относительных

показателей прибыли, рентабельности, ликвидности баланса, платежеспособности организации, эффективности использования заемного капитала, общий анализ финансового состояния организации.

показателей прибыли, рентабельности, ликвидности баланса, платежеспособности организации, эффективности использования заемного капитала, общий анализ финансового состояния организации.

В противоположность ему внутренний финансовый анализнеобходим и проводится в интересах самой организации. На его основе осуществляется контроль за организационной и финансовой деятельностью, намечаются пути развития деятельности. Основой такого анализа служат финансовые документы (отчеты) самой организации: бухгалтерский баланс в расширенной форме, финансовые отчеты, другие документы. Главное направление внутреннего финансового анализа — анализ эффективности авансирования капитала, взаимосвязи издержек, оборота и прибыли, использования заемного капитала, собственных средств. Иначе говоря, изучаются все аспекты хозяйственной деятельности организации. Определенные сферы такого анализа могут быть коммерческой тайной организации.

Исходя из разновидностей и целей анализа, можно выделить условно внешний и внутренний круг лиц, заинтересованных в такой информации.

К внешнему кругулиц относят обычно пользователей с прямыми и непрямыми финансовыми интересами, а к внутреннему— прежде всего администрацию (аппарат управления) организации.

К первой группе лиц относятся пользователи с так называемым прямым финансовым интересом:инвесторы, кредиторы, поставщики, покупатели и клиенты, деловые партнеры организации. На основе данных публичной финансовой отчетности они делают выводы о том, какова прибыльность и ликвидность организации, каковы ее финансовые перспективы в будущем, стоит ли в нее вкладывать средства, имеет ли организация деньги, чтобы выплачивать проценты и своевременно погашать долги.

Инвесторы оценивают потенциальную прибыльность организации, потому что от этого зависит величина вкладываемых в нее инвестиций и получаемого дохода. Кредитор оценивает потенциальные возможности организации погашать займы, кредиты.

Риск при инвестировании и кредитовании зависит от того, насколько можно прогнозировать прибыльность или убыточность организации. Результаты ее деятельности в прошедшие годы часто являются хорошим индикатором перспектив развития. Поэтому группу лиц с прямым финансовым интересом интересуют имевшие место в прошлом тенденции реализации товаров и услуг, издержек производства, движение денежных средств и прибыли от осуществления вложений капитала. Кроме того, анализ текущего финансового состояния организации позволяет оценить ее положение в данный момент. Для оценки перспектив развития организации важно проанализировать состояние и структуру активов и пассивов, денежных средств, соотношение между задолженностью организации и ее собственным капиталом.

К пользователям финансового анализа с непрямым финансовым интересом относятся государственные органы и внебюджетные фонды, налоговые органы, инвестиционные институты, товарные и фондовые биржи, страховые организации, фирмы, осуществляющие внешний аудит.

Информация о финансовой деятельности медицинских организаций необходима этой группе для контроля за соблюдением обязательств перед государством,

за правильностью уплаты налогов, для решения вопроса о налоговых льготах, о методах и способах приватизации и акционировании организаций. Органы государственного регулирования на основе результатов анализа финансового состояния вырабатывают обобщенные синтетические оценки, позволяющие судить о положении не только одной или нескольких организаций, но и отрасли в целом.

К пользователям информации, имеющим непрямой финансовый интерес, относятся аудиторы и аудиторские фирмы, консультанты по финансовым вопросам, юристы и юридические фирмы, пресса и информационные агентства, общественность.

К внутренним пользователям результатами финансового анализа относится администрация (аппарат управления) организации. Это собственники и управленческий персонал организации, которые несут ответственность за управление деятельностью медицинской организации и достижение стоящих перед ней целей. Успешная деятельность администрации во многом основывается на принимаемых управленческих решениях, вытекающих из финансового анализа, дополняемого более общим экономическим анализом.

Анализ финансового состояния медицинской организации должен прежде всего удостоверить факт стабильной обеспеченности ее деятельности финансовыми ресурсами, что дает возможность сплачивать персонал, осуществлять необходимые закупки, платить по счетам, выплачивать налоги, возвращать долги. Самое простое условие и одновременно требование финансовой устойчивости, платежеспособности заключается в необходимости прибыльной работы организации, т.е. получении доходов от всех видов деятельности, превышающих расходы на проведение деятельности (безубыточное функционирование).

Наличие некоммерческих, так называемых бесприбыльных медицинских организаций вовсе не свидетельствует о том, что их прибыльность не следует анализировать. Во-первых, любая медицинская организация, оказывающая лечебно-профилактические услуги, должна быть безубыточной. Во-вторых, бесприбыльными называют организации, целиком использующие доход (включая прибыль) на нужды поддержания и развития своей деятельности. Анализ должен подтвердить в этих случаях достаточность получаемого медицинской организацией дохода для решения стоящих перед ней задач.

Комплексные показатели финансовой деятельности,характеризующие финансовое состояние медицинской организации, определяются на основе более простых унитарных показателей, которые сами по себе также позволяют судить об успешности финансовой деятельности. К таким исходным показателям относятся:

1) прибыль организации,равная разности между ее доходами за определен

ный период от всех видов деятельности и затратами (издержками на осуще

ствление деятельности). Принято различать общую (валовую)и остаточную

прибыльпосле вычета налогов и отчислений;

2) себестоимостьпроизводимых услуг, равную сумме затрат организации

в Денежном выражении на оказание определенного объема услуг данного вида;

3) суммарный доход организации,равный сумме полученных организацией

Денежных поступлений за определенный период из всех источников;

4)  основные средства(основные фонды, основной капитал) — исчисленная

основные средства(основные фонды, основной капитал) — исчисленная

вденежном выражении стоимость длительно используемых средств производ

ства (земля, производственные здания, оборудование, машины, приборы, ап

паратура);

5) оборотные средства организации— оборотный капитал, часть средств про

изводства, целиком потребляемая в течение производственного цикла (мате

риалы, сырье, энергия, полуфабрикаты, малоценные активы, денежная на

личность);

6) активы организации(материальные и нематериальные) — совокупность

имущества и денежных средств, принадлежащих организации, в денежном

выражении, суммарный вложенный в дело капитал;

7) пассивы организации— совокупность долгов и денежных обязательств

организации;

8) собственный капитал организации— капитал, вложенный в дело самой

организацией, равный разности между ее активами и пассивами;

9) дебиторская задолженность— сумма долгов, причитающихся организа

ции от всех ее должников;

10) кредиторская задолженность— сумма долга организации, подлежащего

возврату кредиторам.

Анализ значений указанных показателей финансовой деятельности медицинской организации и их изменения во времени позволяет выработать первичное суждение об успешности ее работы как экономического, хозяйствующего субъекта.

Достаточно очевидно, что чем выше суммарный доход и прибыль организации, чем дороже (ценнее) основные средства и достаточнее оборотные, чем больше активы и особенно — собственный капитал, чем выше дебиторская задолженность, тем в общем случае больше шансы медицинской организации на экономически успешную деятельность. С другой стороны, чем выше себестоимость выполняемых услуг (издержек, затрат), чем больше пассивы, чем выше кредиторская задолженность, тем в худшем финансовом положении при других условиях, находится организация.

Однако приводимые показатели финансово-хозяйственной деятельности в абсолютном выражении, в денежной форме далеко не всегда объективно характеризуют истинное финансовое положение медицинской организации, даже если они дополняются сведениями об уровне оплаты труда персонала, регулярности и своевременности платежей организации. Поэтому в ходе анализа деятельности организаций принято определять более общие экономические, финансовые критерии деятельности,чаще всего в форме отношения разных абсолютных показателей. Число таких разнообразных критериев весьма велико, поэтому ограничимся наиболее весомыми и распространенными из них.

Относительная прибыльность-в-яидеотношения прибыли к обусловившим ее затратам представляет один из показателей экономической эффективностидеятельности организации. Существует несколько показателей, с помощью которых измеряется относительный уровень прибыльности организации, компании.

Рентабельностьвыражается отношением величины прибыли, полученной организацией за определенный период, к стоимости средств, использованных

И затраченных организацией для получения прибыли. Как ясно из определения, показатель рентабельности представляет дробь, в числителе которой стоит общая или чистая прибыль, а в знаменателе — объем производства и обращения (себестоимость) либо общий объем дохода организации, либо стоимость основных и оборотных средств. Принято считать, что показатель рентабельности предпринимательской, коммерческой деятельности, исчисленный одним из указанных способов, должен быть не ниже 0,2—0,4 (20—40%). В зарубежной литературе показатель рентабельности иногда именуют нормой прибыли.

Еще один значимый критерий прибыльности известен под названием окупаемости.Показатель окупаемости позволяет судить о том, насколько быстро организация способна вернуть денежный капитал, вложенный ею вдело. Разделив объем вложенных денежных средств (инвестиций, капиталовложений) на величину годовой прибыли в сопоставимых ценах, получаемой за счет израсходованных средств, получим количество лет, за которые средства окупятся. Этот показатель, именуемый сроком окупаемости вложений, и характеризует, насколько эффективно используется вложенный в дело капитал в сравнении с другими вариантами его использования. Принято считать, что средства, вложенные в предпринимательские проекты, должны окупаться в срок, не превышающий пяти лет.

Скорость оборачиваемости капиталахарактеризует мобильность использования средств, вложенных в дело. Показатель скорости оборота капитала измеряется в виде соотношения между доходами организации за определенный период времени (например, год) и денежной величиной активов организации, благодаря использованию которых удалось получить доходы. Такое соотношение показывает, какой доход приносит денежная единица, вложенная в активы фирмы. Желательно, чтобы скорость оборота капитала существенно превышала единицу.

Показатели ликвидностихарактеризуют способность организации выполнять принятые ею обязательства, используя свои активы (платежеспособность организации).

Ликвидность активовопределяет возможность быстрого превращения активов организации в деньги, от чего зависит платежеспособность. При наличии такой возможности организация может не опасаться наличия у нее денежных обязательств, не превышающих по величине ликвидные активы. В случае чего, если даже организация не будет получать прибыль, она продает легколиквидные активы и рассчитывается с долгами. Самые ликвидные активы — это денежные средства на счетах фирмы. Отсюда, однако, не следует, что надо держать на счетах фирмы побольше денег. При такой тактике Действий организация будет иметь низкую оборачиваемость средств, что также плохо. Но желательно иметь минимально необходимое количество «живых» Денег либо обладать возможностью оперативно обращать вденьги другие активы.

Для оценки уровня ликвидности используются следующие показатели:

Коэффициент покрытия,представляющий отношение текущих активов организации к ее краткосрочным обязательствам. Желательно, чтобы текущие

активы были не менее краткосрочных обязательств. Тогда благодаря таким активам можно будет покрыть долги. Если же имеющиеся в распоряжении организации текущие активы заметно ниже ее краткосрочных обязательств, то существует риск невыполнения обязательств при недополучении фирмой прибыли, тогда рассчитываться придется за счет наличных активов.

Коэффициент срочности,равный отношению быстрореализуемых высоколиквидных активов к краткосрочным обязательствам организации. Этот показатель характеризует, насколько быстро организация может выполнить денежные обязательства, рассчитаться с долгами. Неплохо, если коэффициент срочности близок к единице, т.е. организация способна быстро выполнить денежные обязательства, превратив в деньги свои ликвидные активы. В то же время коэффициент срочности в несколько раз больше единицы неблагоприятен, так как в этом случае организация имеет больше мобильных средств, чем ей необходимо.

Критерий устойчивости (надежности)организации характеризует степень обеспеченности собственными средствами и зависимость организации от внешних источников финансирования. Естественно, чем больше организация обеспечена собственными средствами, внутренними источниками финансирования и чем меньше она прибегает к использованию внешних источников, тем выше уровень финансовой независимости и устойчивости такой организации.

Показатель устойчивости определяется в виде отношения внешних обязательств организации в денежном исчислении, т.е. заемных средств по долгосрочным и краткосрочным кредитам, к собственным средствам организации. Желательно, чтобы этот показатель был значительно меньше единицы. В то же время это правило не носит абсолютного характера.

Соотношение дебиторскойи кредиторской задолженностейрекомендуется поддерживать на уровне, большем единицы, чтобы можно было перекрыть долги самой организации кредиторам за счет долгов, возвращаемых организации ее должниками.

Как упоминалось выше, для оценки финансового состояния и хозяйственной деятельности медицинских организаций могут применяться многие другие критерии.

Вопросы

1. Для чего проводится анализ финансовой и хозяйственной деятельности меди

цинской организации?

2. Что такое аудит?

3. Кто и как использует результаты анализа финансовой деятельности медицин

ских организаций? #——'

4. Чем отличаются внутренний и внешний финансовый анализ?

5. Каковы основные показатели, характеризующие производственную и финансо

вую деятельность медицинской организации?

6. Назовите и охарактеризуйте критерии прибыльности, ликвидности (платеже

способности), устойчивости медицинской организации.